เชื่อว่าหลายๆ คนในที่นี้คงยังไม่คุ้นกับคำว่าภาษีที่ดินกันมากนัก เพราะภาษีที่ดินและสิ่งปลูกสร้าง เป็นกฎหมายใหม่ที่เพิ่งถูกเริ่มใช้เมื่อปี 2563 ที่ผ่านมานี้เอง ซึ่ง 3 ปีที่ผ่านมา ประเทศไทยก็ต้องมากับโควิด 19 เล่นงานจนต้องปรับลดอัตราภาษีที่ดินมาตลอดระยะเวลา 3 ปี จนเข้าปีนี้รัฐบาลก็ยังมีลดยกเว้น ภาษีที่ดิน 2566 ต่อเนื่องเป็นปีที่ 4 แล้ว เคดับบลิวไอ ประกันชีวิต ขอพาทุกๆ คนมารู้จักกับภาษีที่ดินและสิ่งปลูกสร้าง 2566 มาดูกันว่าที่ดินแต่ละประเภทจะมีอัตราภาษีเท่าไหร่ และการชำระภาษีที่ดินมีขั้นตอนอย่างไร ไปดูกันเลย

ที่มาข้อมูล : moneybuffalo.in.th

ภาษีที่ดินและสิ่งปลูกสร้าง คืออะไร

คือ ภาษีรายปีที่เก็บและคิดจากมูลค่าที่ดินและสิ่งก่อสร้างที่เราครอบครอง โดยมีองค์กรท้องถิ่น เช่น เทศบาล อบต. เป็นผู้จัดเก็บ

โดยผู้ที่ต้องเสียภาษีที่ดินต้องมีเงื่อนไขดังนี้

1. เจ้าของกรรมสิทธิ์ในอสังหาริมทรัพย์ (ดูตามโฉนด ไม่ใช่ทะเบียนบ้าน)

2. ผู้ครอบครอง/ทำประโยชน์ในที่ดินนั้น จะเป็นบุคคลธรรมดาหรือนิติบุคคลก็ได้

ซึ่งกฎหมายภาษีที่ดินและสิ่งปลูกสร้าง 2562 เป็นกฎหมายที่มาแทนที่ ภาษีโรงเรือนและที่ดิน กับ ภาษีบำรุงท้องที่ ซึ่งซ้ำซ้อนกัน

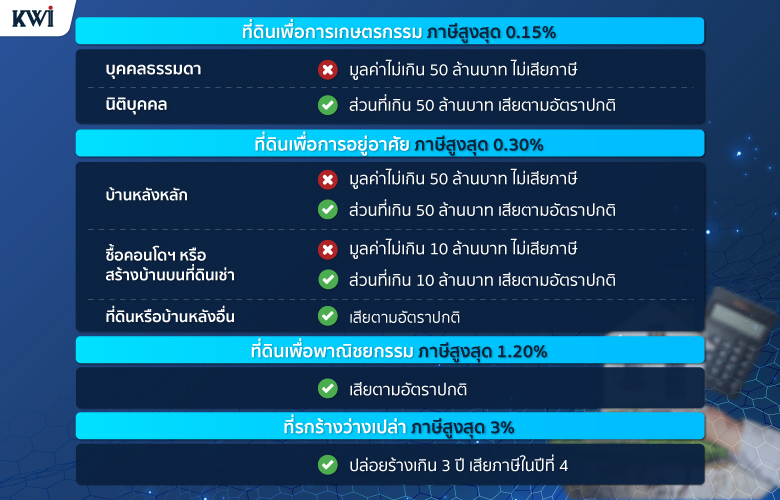

ประเภทของภาษีที่ดิน 2566 แบ่งประเภทที่ดินที่ต้องเสียภาษีไว้ 4 รายการ

1. ที่ดินเพื่อการเกษตรกรรม

2. ที่ดินเพื่อการอยู่อาศัย

3. ที่ดินเพื่อพาณิชยกรรม

4. ที่ดินรกร้างว่างเปล่า

ที่ดินเพื่อการเกษตรกรรม เพดานภาษีสูงสุด 0.15%

สำหรับเจ้าของที่เป็นบุคคลธรรมดา หากมีที่ดินทำการเกษตร มูลค่าไม่เกิน 50 ล้านบาท จะได้รับการยกเว้นภาษี ส่วนที่ดินที่มูลค่าเกิน 50 ล้าน จะได้รับยกเว้น 50 ล้านบาทแรกแต่ส่วนเกิน 50 ล้านบาทแรก เสียภาษีตามอัตราปกติ สำหรับเจ้าของที่เป็นนิติบุคคล ก็เสียภาษีที่ดินตามอัตราปกติ

ที่ดินเพื่อการอยู่อาศัย เพดานภาษีสูงสุด 0.30%

สำหรับบ้านหลังหลัก ที่เจ้าของที่ดินและสิ่งปลูกสร้างเป็นบุคคลธรรมดา และมีชื่ออยู่ในทะเบียนบ้าน จะได้รับยกเว้นมูลค่าฐานภาษีไม่เกิน 50 ล้านบาท แต่ถ้ามีมูลค่าเกิน 50 ล้านบาท ส่วนที่เกินจะต้องเสียภาษีตามอัตราปกติ สำหรับเจ้าของสิ่งปลูกสร้าง แต่ไม่ได้เป็นเจ้าของที่ดิน (คอนโดมิเนียม หรือสร้างบ้านอยู่บนที่ดินเช่า) จะได้รับการยกเว้นภาษี 10 ล้านบาทแรก ส่วนที่เกินจะต้องเสียภาษีที่ดินตามอัตราปกติ แต่สำหรับคนมีบ้านหลายหลัง ไม่ว่าจะมีชื่อหรือไม่มีชื่อในทะเบียนบ้าน ที่ดินหรือบ้านหลังที่ 2 จะต้องเสียภาษีทั้งหมด ไม่ได้รับการยกเว้น

ที่ดินเพื่อพาณิชยกรรม เพดานภาษีสูงสุด 1.20%

หมายถึง ที่ดินอื่น ๆ ที่ไม่ได้ใช้ประโยชน์เพื่อการเกษตรและการอยู่อาศัย เช่น โรงแรม ร้านค้า ร้านอาหาร ร้านกาแฟ ร้านสะดวกซื้อ โรงงาน หอพักรายวัน บ้านเช่ารายวัน โดยต้องเสียภาษีตามอัตราปกติ

ที่รกร้างว่างเปล่า เพดานสูงสุด 3%

ถ้ามีที่ดินเปล่าแต่ปล่อยทิ้งไว้เฉย ๆ ไม่ได้ใช้ทำประโยชน์ใดใด จะถูกจัดเป็นที่รกร้างว่างเปล่า ซึ่งเป็นกลุ่มที่เสียภาษีแพงที่สุดและถ้าปล่อยรกร้างไว้นานติดต่อกัน 3 ปี เมื่อไปเสียภาษีในปีที่ 4 จะถูกเก็บเพิ่มอีก 0.3% และจะเพิ่มอัตราภาษีอีก 0.3% ในทุก ๆ 3 ปีที่ปล่อยที่ดินรกร้าง แต่โดยรวมทั้งหมดแล้วจะเก็บภาษีได้ไม่เกิน 3%

ข้อยกเว้น : หากเป็นทรัพย์สินที่ได้รับมรดกมาจะได้ลดภาษีอีก 50%

ถ้าเจ้าของเป็นบุคคลธรรมดาได้รับมรดกเป็นบ้านพร้อมที่ดิน หรือห้องชุด โดยมีชื่ออยู่ในทะเบียนบ้านและใช้เป็นที่อยู่อาศัยด้วย หากจดทะเบียนสิทธิและนิติกรรมก่อนวันที่ 13 มี.ค. 2562 จะได้ลดภาษีที่ดิน 50% ของจำนวนภาษีที่จะต้องเสีย

1. ที่ดินที่ไม่มีสิ่งปลูกสร้าง

ภาษีที่ต้องจ่าย = มูลค่าที่ดิน x อัตราภาษี

2. ที่ดินและสิ่งปลูกสร้าง

ภาษีที่ต้องจ่าย = (มูลค่าที่ดิน+มูลค่าสิ่งปลูกสร้าง) x อัตราภาษี

3. ห้องชุด

ภาษีที่ต้องจ่าย = มูลค่าห้องชุด x อัตราภาษี

- มูลค่าที่ดิน = ราคาประเมินทุนทรัพย์ (ต่อ ตร.ว.) x ขนาดพื้นที่ดิน

- มูลค่าสิ่งปลูกสร้าง = (ราคาประเมินทุนทรัพย์โรงเรือนสิ่งปลูกสร้าง (ต่อ ตร.ม.) x ขนาดพื้นที่สิ่งปลูกสร้าง) - ค่าเสื่อมราคา

- มูลค่าห้องชุด = ราคาประเมินทุนทรัพย์ห้องชุด (ต่อ ตร.ม.) x ขนาดพื้นที่ห้องชุด (ตร.ม.)

ปี 2566 ปรับลด ภาษีที่ดิน 15% ของภาษีที่คำนวณได้

โดย ครม.มีมติเห็นชอบมาตรการลดภาษีที่ดิน 2566 เพื่อ

1. ลดภาระภาษี สนับสนุนการฟื้นตัวทางเศรษฐกิจ หลังโควิด-19

2. สิ้นสุดระยะเวลาบรรเทาภาษีตาม พ.ร.บ.ภาษีที่ดินและสิ่งปลูกสร้าง พ.ศ. 2562

3. ราคาประเมินทุนทรัพย์ที่ดินหรือสิ่งปลูกสร้างในปี 2566 ซึ่งใช้เป็นฐานในการคำนวณภาษีที่ดินเพิ่มขึ้น

โดยลดภาษีให้ในอัตรา 15% ของจำนวนภาษีที่คำนวณได้สำหรับการจัดเก็บภาษีที่ดินและสิ่งปลูกสร้างของปีภาษี 2566 ซึ่งคาดว่าปี 2566 คนไทยจะเสียภาษีที่ดินเพิ่มขึ้น เนื่องจากราคาประเมินที่ดินใหม่ทั้งประเทศรอบปี 2566-2569 ปรับขึ้นเฉลี่ย 8%

การชำระภาษี จากเดิมภายในเดือน เม.ย. 2566 ขยายเวลาเป็นภายในวันที่ 30 มิ.ย. 2566 แต่หากต้องจ่ายภาษีเป็นจำนวนเกิน 3,000 บาท เราสามารถใช้สิทธิ์ขอผ่อนชำระภาษีได้ 3 งวดเท่าๆ กัน โดยไม่เสียดอกเบี้ย

สถานที่ชำระภาษี สามารถชำระภาษีที่ดินได้ด้วยตัวเอง ที่องค์กรปกครองส่วนท้องถิ่นของพื้นที่ คือ

กรุงเทพ : ชำระภาษีที่สำนักงานเขตในพื้นที่ที่ทรัพย์สินตั้งอยู่

พัทยา : ชำระภาษีที่ศาลาว่าการเมืองพัทยา

ต่างจังหวัด : ชำระภาษีที่สำนักงานเทศบาล/ที่ทำการขององค์การบริหารส่วนตำบล/ที่ทำการขององค์กรปกครองส่วนท้องถิ่นที่มีกฎหมายกำหนด หรือสถานที่อื่นที่ผู้บริหารท้องถิ่นกำหนด รวมทั้งจุดบริการเคลื่อนที่ที่ อปท. กำหนด

ใครที่จ่ายภาษีที่ดินเกินระยะเวลาที่กำหนด จะต้องเสียภาษีค้างชำระ รวมทั้งเบี้ยปรับและเงินเพิ่ม

1. หากไม่มาชำระภาษีภายในเวลาที่กำหนด แต่ต่อมาได้มาชำระภาษีก่อนจะได้รับหนังสือแจ้งเตือน ให้คิดเบี้ยปรับ 10% ของจำนวนภาษีค้างชำระ

2. หากมาชำระภาษีภายในระยะเวลาที่กำหนดในหนังสือแจ้งเตือน ให้คิดเบี้ยปรับ 20% ของจำนวนภาษีค้างชำระ 3. หากมาชำระภาษีภายหลังจากที่กำหนดในหนังสือแจ้งเตือน ให้คิดเบี้ยปรับ 40% ของจำนวนภาษีค้างชำระ

4. หากไม่ได้ชำระภาษีภายในเวลาที่กำหนด ให้เสียเงินเพิ่มอีก 1% ต่อเดือนของจำนวนภาษีค้างชำระ เศษของเดือนให้นับเป็น 1 เดือน

5. กรณีที่ผู้บริหารท้องถิ่นให้ขยายกำหนดเวลาชำระภาษี และได้ชำระภายในกำหนดเวลาที่ขยายให้นั้น ให้คิดเงินเพิ่มลดลงเหลือ 0.5% ต่อเดือน หรือเศษของเดือน

6. เบี้ยปรับอาจงดได้ในกรณีที่ดินและสิ่งปลูกสร้างถูกยึดหรืออายัดตามกฎหมาย โดยเราจะต้องยื่นคำร้องเป็นหนังสือต่อผู้บริหารท้องถิ่น เพื่อของดเบี้ยปรับของภาษีที่ค้างชำระ

ชำระภาษีที่ดินให้ตรงเวลาเพื่อหลีกเลี่ยงการเสียค่าปรับ และที่สำคัญไม่ลืมที่จะอัพเดทข่าวสารเกี่ยวกับการปรับลดภาษีอยู่เสมอ เพื่อผลประโยชน์ของตัวเราเองในการลดภาระการเสียภาษีที่น้อยลง พร้อมลดหย่อนภาษีไปอีกขั้นกับ ประกันออมทรัพย์ ออมคุ้มคุ้ม ประกันออมทรัพย์แบบคุ้มครองชีวิต ที่ช่วยเพิ่มเงินออมพร้อมคุ้มครองชีวิต ที่สำคัญช่วยลดหย่อนภาษีให้กับคุณ เพียงออมสั้นแค่ 5 ปี คุ้มครองยาวถึง 10 ปี พร้อมช่วยลดหย่อนภาษีสูงสุดถึง 100,000 บาท

สนใจดูรายละเอียด ออมคุ้มคุ้ม คลิก : https://www.kwilife.com/endowment

สอบถามข้อมูลประกันเพิ่มเติมโทร : 02-033-9000 (จันทร์ - ศุกร์ เวลา 08.30 – 19.00 น.)

“ผู้ซื้อควรทำความเข้าใจในรายละเอียด ความคุ้มครองและเงื่อนไขก่อนตัดสินใจทำ ประกันภัยทุกครั้ง”